תוכן עניינים

.כתבה שניה בסדרה

הפקדת כספים שמקורם בקריפטו, הופכת מבוקשת יותר ככל שעולה הפופולריות של מטבעות אלה. בהרבה מקרים הפקדות אלה מתבצעות באין מפריע, אך ישנם לא מעט משקיעים המגלים כי ברגע האמת בו הם מבקשים להפקיד את כספם, הבנקים נענים בסירוב או דורשים מסמכים רבים על מנת שיבחנו את אישור ההפקדה.

אם עד לא מזמן הייתה הימנעות כמעט גורפת מצד הבנקים להפקדת כספים שמקורם בביטקוין מעל לסכומים מסויימים, לאחרונה אנו עדים למגמה חדשה בה משקיעים שיודעים כיצד להוכיח את מקורו של הכסף ואת כשרותו, זוכים להפקיד את כספם בחשבון הבנק. כדי להבין מה דרוש על מנת להפקיד כספים בבנק, חשוב להבין קודם מה הדרישות של הבנקים כשמדובר בכספים שמקורם בביטקוין ומטבעות קריפטוגרפים וכיצד הם מנהלים את מדיניות הציות/ ניהול סיכונים שלהם.

מדיניות ניהול הסיכונים של הבנק

גיבוש מדיניות ניהול סיכונים הוא עניין מורכב עבור הבנקים. לשם גיבוש מדיניות ניהול סיכונים, הבנקים נעזרים במדיניות הבנק, בחקיקה כגון צו איסור הלבנת הון החדש ובמעקב אחר מקורות הכספים שמגיעים לידיהם.

שמירה על מדיניות ניהול הסיכונים משמעותית וחשובה מאוד עבור הבנק ושמירה על בטחונו ועל התנהלות תקינה. מדיניות ניהול סיכונים לא מגנה רק על הבנקים אלא על המערכת הפיננסית המסורתית כולה ולכן על הבנקים חלה אחריות גדולה להוות כלי סינון של כספים ממקורות חשודים או לא חוקיים. לשם כך הבנק מציב דרישות ותנאים מחמירים אשר מסייעים לו בקבלת לקוחות וכספים שכשירותם הוכחה מעל לכל צל ספק.

פיקוח רגולטורי על שוק המטבעות הקריפטוגרפים

בניגוד לשווקי השקעות אחרים, הפיקוח על שוק הקריפטו נמוך יחסית וללא אכיפה משמעותית. כתוצאה מכך קיים חשש ששוק זה מושך אליו גורמים עבריינים אשר מגדילים את הסיכון של הבנק בחשיפה לכספים לא חוקיים. כשהפיקוח על שוק הקריפטו חלש – ניהול הסיכונים של הבנק הופך הדוק יותר מה שעשוי להקשות על גורמים הפועלים באופן לגיטימי בשוק.

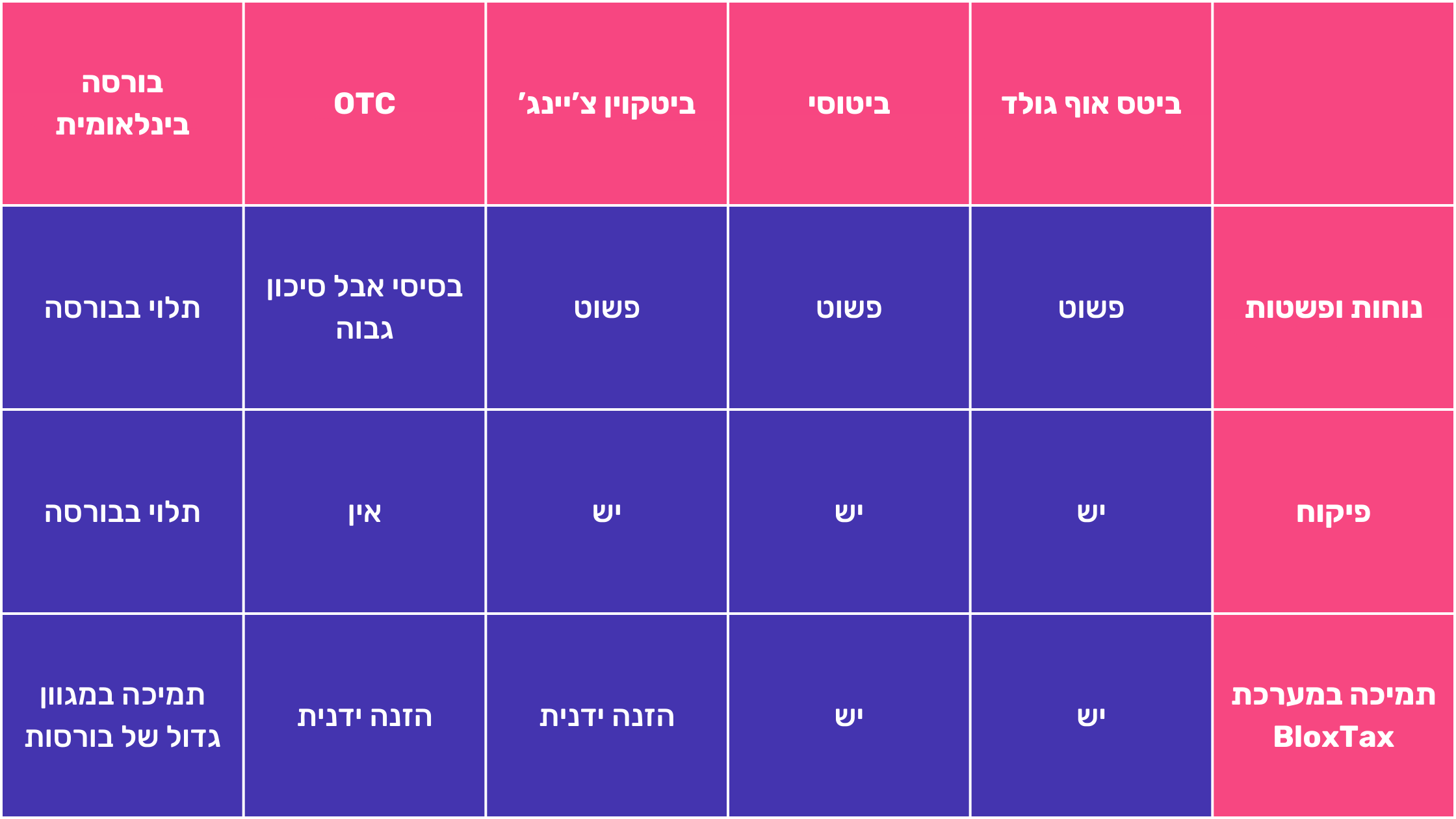

בנוגע לחקיקה, צו איסור הלבנת ההון מגדיר מהם הדגלים האדומים ולמה יש לשים לב כאשר מספקים שירות בתחום המטבעות הקריפטוגרפים. הצו החדש מאפשר לבנקים לפתוח את שעריהם לאלה שיכולים להוכיח כי עבדו עם גופים מפוקחים (אשר מקיימים את מדיניות הצו – נהלי הכר את הלקוח למשל). הצו מאפשר להפחית את הסיכון של הבנקים בהפקדת כספים שמקורותיהם ידועים ומגיעים מגופים מפוקחים, לעומת מקורות עמומים או לא חוקיים ועשוי להקשות על משקיעים אשר פועלים מול גורמים שאינם מפוקחים ובעלי גושפנקא חוקית.

חשש ממקור כסף פלילי

אחד החששות העיקריים של הבנקים מפני קבלת כספים אשר מקורם במטבעות קריפטו הוא המקור האנונימי שלהם. בעוד שבעסקאות המתבצעות באמצעות ביטקוין וקריפטו גלויות, הצדדים המעורבים בעסקה נהנים מאנונימיות שעשויה להיות מנוצלת למטרות לא חוקיות בהן הלבנת הון ומימון טרור.

למעשה, היחס של הבנקים כלפיי מטבעות קריפטוגרפים דומה ליחס אל כסף מזומן – בשני המקרים קשה להתחקות אחר המסלול של הכסף, הידיים שהוא עבר והשימושים שנעשו בו. משום כך, הבנקים מוודאים שהפעילות במטבעות קריפטוגרפים נעשתה אצל גופים מורשים המבצעים תהליך תקין של "הכר את הלקוח" ובאנגלית – KYC.

על הבנקים מוטלת אחריות כבדה לוודא את מקורותיהם של כל הכספים המופקדים אצלם והם חשופים לקנסות כבדים על הפקדת כספים אשר מקורם בפעילות לא חוקית. בנוסף להפסד הכספי הגדול, הבנקים חוששים להיקלע לפרשיות תקשורתיות אשר מסכנות את תדמיתם ואת אמינותם בקרב הציבור.

קבלת כספים מפעילות בלתי מדווחת

רשות המיסים במדינת ישראל אינה מגדירה את הביטקוין ושאר מטבעות קריפטוגרפים כמטבעות בעלי תוקף משפטי, אלא כנכס. וכמו כל נכס, גם כאן ישנה חובת דיווח ותשלום מס רווחי הון בעת מכירה או המרה של ביטקוין ומטבעות קריפטוגרפים אחרים.

טרם הגשת בקשה להפקדת כספים שמקורם בביטקוין, על בעל ההון לדווח רשויות המס כנדרש בחוק ועל הבנק חלה החובה לוודא כי הכספים המופקדים אליו אכן מדווחים כחוק לרשויות המס. אי דיווח לרשויות מס הינה עבירה פלילת אשר בסכומים מסוימים מהווה עבירת הלבנת הון (עבירת מקור) החלה גם על הבנק עצמו.

הערכו מראש

חששותיהם של הבנקים מהווים חומה נצורה עבור סוחרי ביטקוין רבים אשר מעוניינים בהפקדת כספים אך באמצעות התנהלות תקינה לאורך הדרך, ניתן להפיג את חששותיו של הבנק ולהפקיד אצלו כספים שמקורם בקריפטו.

לשם כך על המשקיעים לעבוד עם גופים מפוקחים בלבד ולהימנע מרכישות במזומן. כל אלה יפחיתו באופן משמעותי את הסיכון עבור הבנקים ובהתאם גם את דרישותיו של הבנק בדרך לאישור ההפקדה המיוחל. כל עוד פעילות המשקיע חוקית, יימצא הפתרון להפקדת הכספים בבנק. אך בעוד שהתנהלות אחראית ותקינה של המשקיע לאורך הדרך תפיג את חששותיו של הבנק באופן מהיר יחסית – התנהלות בעייתית עשויה לגבות ממנו זמן וכסף רב עד קבלת אישור הפקדת הכספים.

הערה: מאמר זה לא מתיימר להסביר את מדיניות ניהול הסיכונים של הבנק. מדיניות ניהול הסיכונים של הבנקים דינמית וכך גם החקיקה בנושא והאופן בו הם מפרשים את החקיקה. אם ניתן לתת עצה אחת בלבד למשקיעי קריפטו – עבדו עם גופים מפוקחים העומדים בדרישות החוק והבנקים.

רוצים לדעת עוד על מיסוי קריפטו? המומחים של בלוקסטקס כתבו עבורכם את המדריך המלא של כל מה שאתם צריכים וחייבים לדעת על מיסוי ביטקוין, קריפטו ומטבעות דיגיטליים בישראל.

תומר רביד

תומר רביד, מייסד ומנכ"ל בלוקסטקס, מומחה לקריפטו ורגולציה בישראל. בעל ניסיון עשיר בניהול סיכונים והשקעות, עם תארים בהנדסת מחשבים ומנהל עסקים ומימון. מתמקד בפתרון אתגרים בתחום מיסוי הקריפטו ובפעילות מול בנקים, תוך קידום אחריות חברתית והנגשת תחום הקריפטו לכלל המשקיעים בישראל.