תוכן עניינים

החוק היבש קובע דבר אחד, בפועל בשטח הפרקטיקה שונה. לדחיית תשלום מס יש משמעויות כלכליות מהותיות. איך כדאי לעשות זאת נכון, מבלי להיות חשופים לסיכונים?

המשקיעים במטבעות דיגיטליים, נדרשים בדיווח לרשויות המס על עסקאות שהם מבצעים, עומדים בפני התלבטות: האם לדווח ולשלם את המס, אם העסקה נעשתה ברווח, לאחר ביצוע העסקה, או לעשות זאת פעם בשנה ביחד עם הדיווח השנתי? מדוע בכלל עולה השאלה, מהן המשמעויות הכלכליות ואיך כדאי לנהוג, על כך בפוסט שלפניכם:

חובת דיווח – טופס 1399

עסקה בקריפטו מחייבת דיווח לרשות המסים. חובת הדיווח חלה כאשר מבוצעת עסקה במטבע דיגיטלי, שהיא מכירתו או המרתו למטבע אחר, בין אם היא בוצעה ברווח או בהפסד. ככל שנוצר רווח, בנוסף לדיווח הוא גם חייב בתשלום במס רווחי הון. הדיווח נעשה באמצעות טופס 1399, עליו הרחבנו בעבר, כאשר את הטופס יש להגיש בנפרד על כל עסקה שבוצעה. בנוסף, יש צורך לדווח דיווח שנתי לרשות המסים בתום שנת המס.

החוק אומר – 30 ימים, המציאות בשטח שונה

על פי החוק היבש יש צורך לדווח על עסקה בקריפטו תוך 30 ימים מביצועה ולשלם את המס אם היה רווח. אולם בפרקטיקה מול רשות המיסים זה מתנהל אחרת: הדיווח על כלל העסקאות שבוצעו בשנה מסוימת נעשה פעם בשנה, ביחד עם הגשת הדו"ח השנתי לרשויות המס בסוף שנת המס. בדיווח זה מוגשים באופן מרוכז כל הטפסים והפרטים הנדרשים על כל העסקאות במטבעות הדיגיטליים שנעשו במהלך השנה. למעשה, הוגשה כבר הצעת חוק לבטל את חובת הדיווח תוך 30 ימים על קריפטו ולעבור לדיווח חצי שנתי ולתשלום מס באמצע השנה, כפי שנעשה בהשקעה בניירות ערך זרים.

מתי כדאי לדווח?

האם כדאי לדווח פעם בשנה על כל העסקאות? או לדווח תוך 30 ימים מכל עסקה? בהתלבטות בין שתי האפשרויות, כדאי לקחת כמה שיקולים בחשבון:

נוחות בירוקרטית

מהו דפוס ההשקעה שלכם? האם אתם עושים עסקאות רבות בסכומים קטנים או מספר עסקאות מצומצם לאורך השנה? אם אתם עושים עסקאות רבות, עליכם לשמור תיעוד מסודר של כל אחת ואחת מהן, כולל תאריכים ומחירים. במקרה כזה יש חשיבות לנוחות הבירוקרטית: האם נוח לכם להתעסק בכל פעם מחדש בפנייה לרשות המס והאם יש לכך עלות נלווית? או שאתם מעדיפים לעשות זאת במרוכז פעם בשנה?

תשלום ריבית

תשלום שהייתם אמורים לשלם אותו ולא שילמתם במועד נושא ריבית של 4% צמודה לשנה. כלומר, אם מימשתם מטבע בפברואר, הרווחתם והייתם צרכים לשלם מס עד מרץ, התשלום יישא ריבית עד שתבצעו אותו בפועל. לכן, אם אתם עושים מימושים גדולים ברווח גבוה בתחילת השנה, עדיף לדווח ולשלם את המס תוך 30 ימים.

קיזוזי הפסדים

לתשלום מוקדם יש גם חסרונות. מכיוון שהמס הוא שנתי, אם תשלמו מס על מימוש ברווח בתחילת השנה ותממשו בהפסד השקעות הון בהמשך השנה, על פי החוק, תוכלו לערוך קיזוז בין הרווח למס מעסקת קריפטו וההפסדים – דבר שיפחית את נטל המס. אבל אם דיווחתם על עסקה ברווח בתחילת השנה, ולאחר מכן ממשתם בהפסד: לא תוכלו לקזז מראש את המס, תצטרכו לדווח על הקיזוז בדו"ח השנתי, אותו מגישים לכל המוקדם באפריל בשנה העוקבת, וההחזר על תשלום המס ביתר שביצעתם יגיע חודשיים לאחר מכן. גם ההחזר נושא ריבית של 4% צמודה, אבל צריך לזכור את העלות האלטרנטיבית של הכסף: יכולתם בינתיים להשקיע אותו ולהשיג עליו תשואה אלטרנטיבית גבוהה יותר.

אותו דבר גם הפוך: אם היה לכם מימוש בהפסד במהלך השנה ודיווחתם על העסקה, ולאחר מכן היו לכם רווחים שמומשו – לא תוכלו להתקזז במהלך השנה אלא רק במסגרת הדו"ח השנתי.

כסף שיכול לעשות תשואה אלטרנטיבית

נרחיב את הנקודה האחרונה: כסף ששילמתם כמס בתחילת השנה הוא כסף שיכלתם להשקיע אותו ולהשיג עליו תשואה. אם היא תהיה גבוהה מ-4% צמוד, משתלם לכם כלכלית לעשות זאת. ככלל כדאי לזכור – כל דחיה של תשלום מס נחשבת להטבת מס ואין סיבה שלא לנצל אותה

דו"ח שנתי הינו חובה

מי שבוחר לדווח ולשלם את המס תוך 30 ימים צריך לזכור שעדיין עליו להגיש דו"ח שנתי מלא בסוף השנה (טופס 1301), כך שהבירוקרטיה של סוף שנה ועלויות הדיווח השנתי לא נחסכים ממנו.

לסיכום

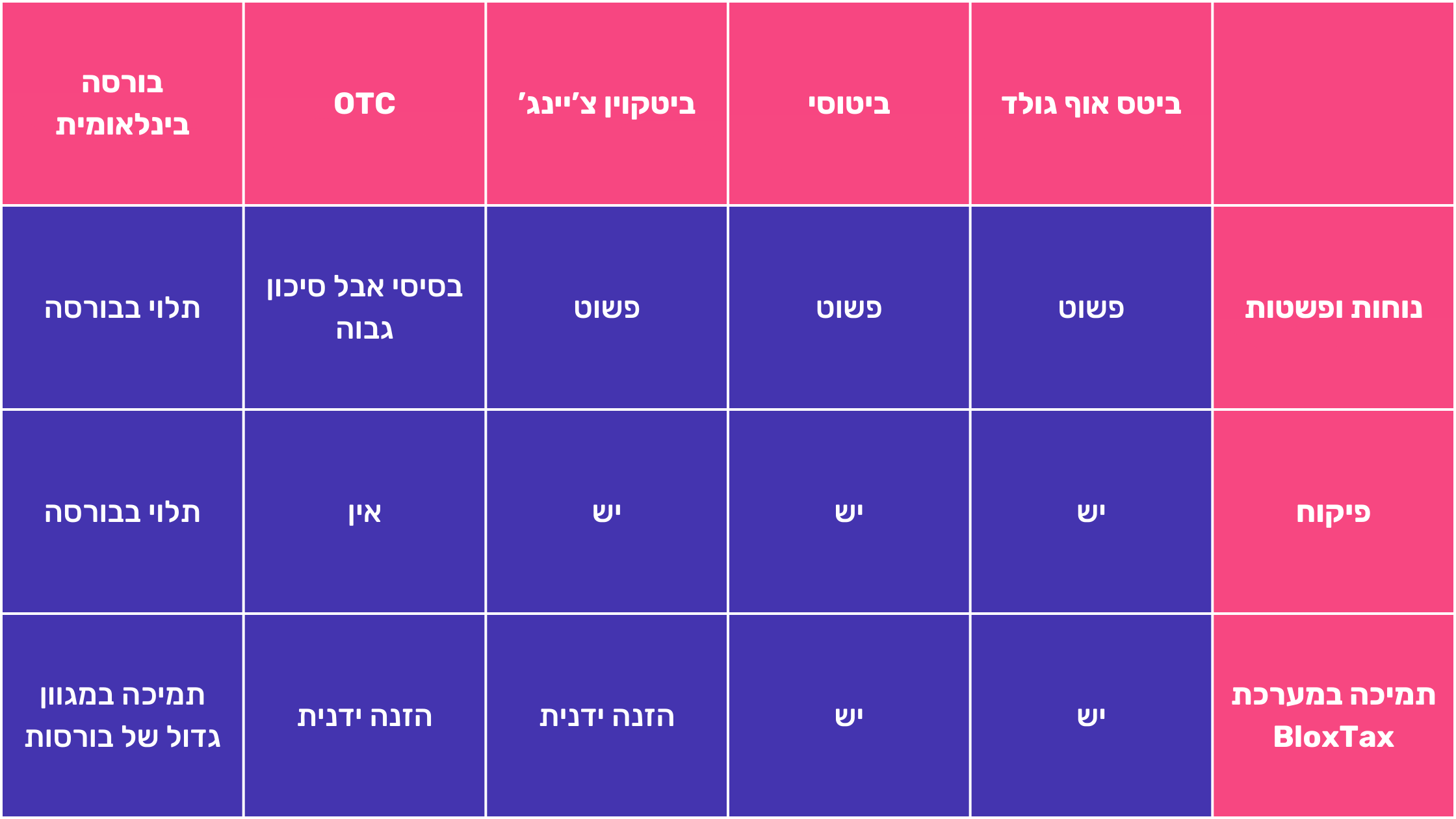

כיום בפועל, על אף לשון החוק, המשקיעים בביטקוין בוחרים האם לדווח תוך 30 יום או פעם בשנה, כאשר הפרקטיקה הנוהגת ברוב המקרים היא דיווח שנתי. BloxTax עבדה ביחד עם רשות המיסים ויצרה טופס דיווח שנתי אחיד (אשר קיבל את אישור רשות המיסים), מדוייק עם כל השדות הרלוונטיים: תאריכי העסקאות הנכונים, ההצמדות הנדרשות למדד, שערי המרה רלוונטיים, ועוד. לכן, לא משנה מתי תבחרו לדווח, בלוקסטקס מספקת לכם את כל המסמכים וכל הגילויים להם אתם זקוקים כדי שהדיווח שלכם יהיה מלא, מדויק ומהימן.

רוצים לדעת עוד על מיסוי קריפטו? המומחים של בלוקסטקס כתבו עבורכם את המדריך המלא של כל מה שאתם צריכים וחייבים לדעת על מיסוי ביטקוין, קריפטו ומטבעות דיגיטליים בישראל.

תומר רביד

תומר רביד, מייסד ומנכ"ל בלוקסטקס, מומחה לקריפטו ורגולציה בישראל. בעל ניסיון עשיר בניהול סיכונים והשקעות, עם תארים בהנדסת מחשבים ומנהל עסקים ומימון. מתמקד בפתרון אתגרים בתחום מיסוי הקריפטו ובפעילות מול בנקים, תוך קידום אחריות חברתית והנגשת תחום הקריפטו לכלל המשקיעים בישראל.